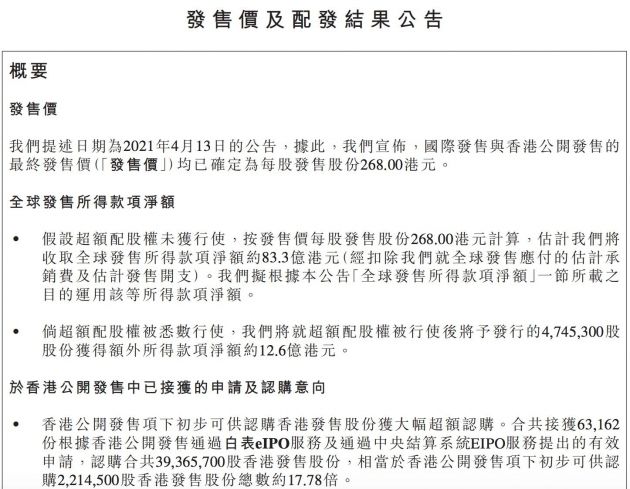

4月16日消息,今日早間,攜程集團發布公告稱,香港IPO最終發售價均確定為每股268港元,將通過香港上市凈募資83.3億港元,面向散戶部分獲得17.8倍超額認購,預計將于4月19日在港交所掛牌上市。

倘超額配股權被悉數行使,攜程將就超額配股權被行使后將予發行的4,745,300股股份獲得額外所得款項凈額約12.6億港元。

招股書顯示,攜程香港上市所募資金將主要用于三個方面,分別是:用于拓展攜程的一站式旅行服務及改善用戶體驗提供資金;用于對技術進行投資以鞏固攜程在產品及服務領域的領先市場地位并提高經營效率;用于一般公司用途。

疫情對攜程的業績影響巨大。招股書顯示,攜程2020年全年的營業收入為183.27億元,和2019年同期相比減少49%,和2018年同期相比減少41%;2020年凈虧損32.47億元,而2019年同期凈利潤70.11億元,2018年同期凈利潤11.12億元。

特別提醒:本網信息來自于互聯網,目的在于傳遞更多信息,并不代表本網贊同其觀點。其原創性以及文中陳述文字和內容未經本站證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,并請自行核實相關內容。本站不承擔此類作品侵權行為的直接責任及連帶責任。如若本網有任何內容侵犯您的權益,請及時聯系我們,本站將會在24小時內處理完畢。

站長資訊網

站長資訊網